投資信託のメリット

-

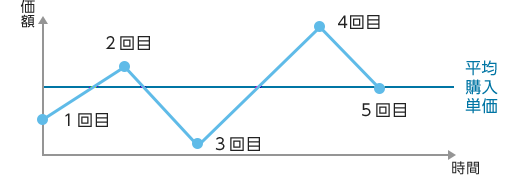

少額から購入できます。

![[株の場合]1社の株を買うのに数十万円必要なことも [投資信託の場合]5,000円から投資可能](https://www.kumamotobank.co.jp/img/toushishintaku/beginner/hajimete/pict_hajimete_06.png)

ある程度まとまった資金が必要な株式投資などとは違い、投資信託は5,000円※からでも購入できます。

※インターネットバンキングでのお申込みの場合、積立投資信託を1,000円から購入いただけます。

-

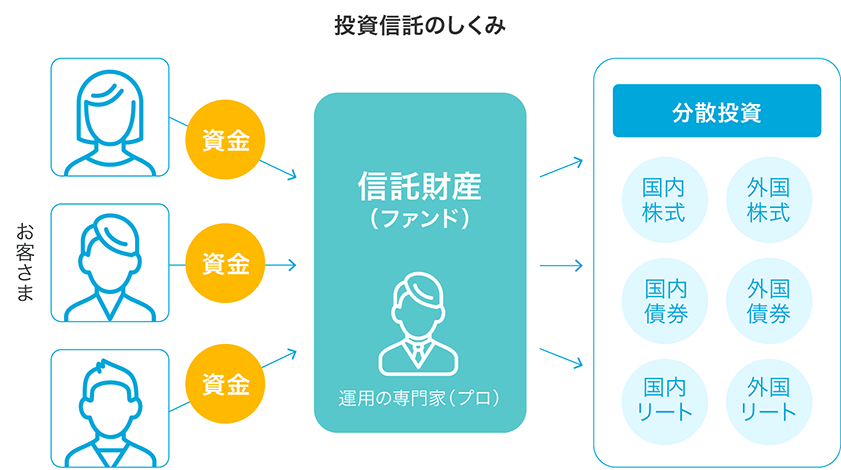

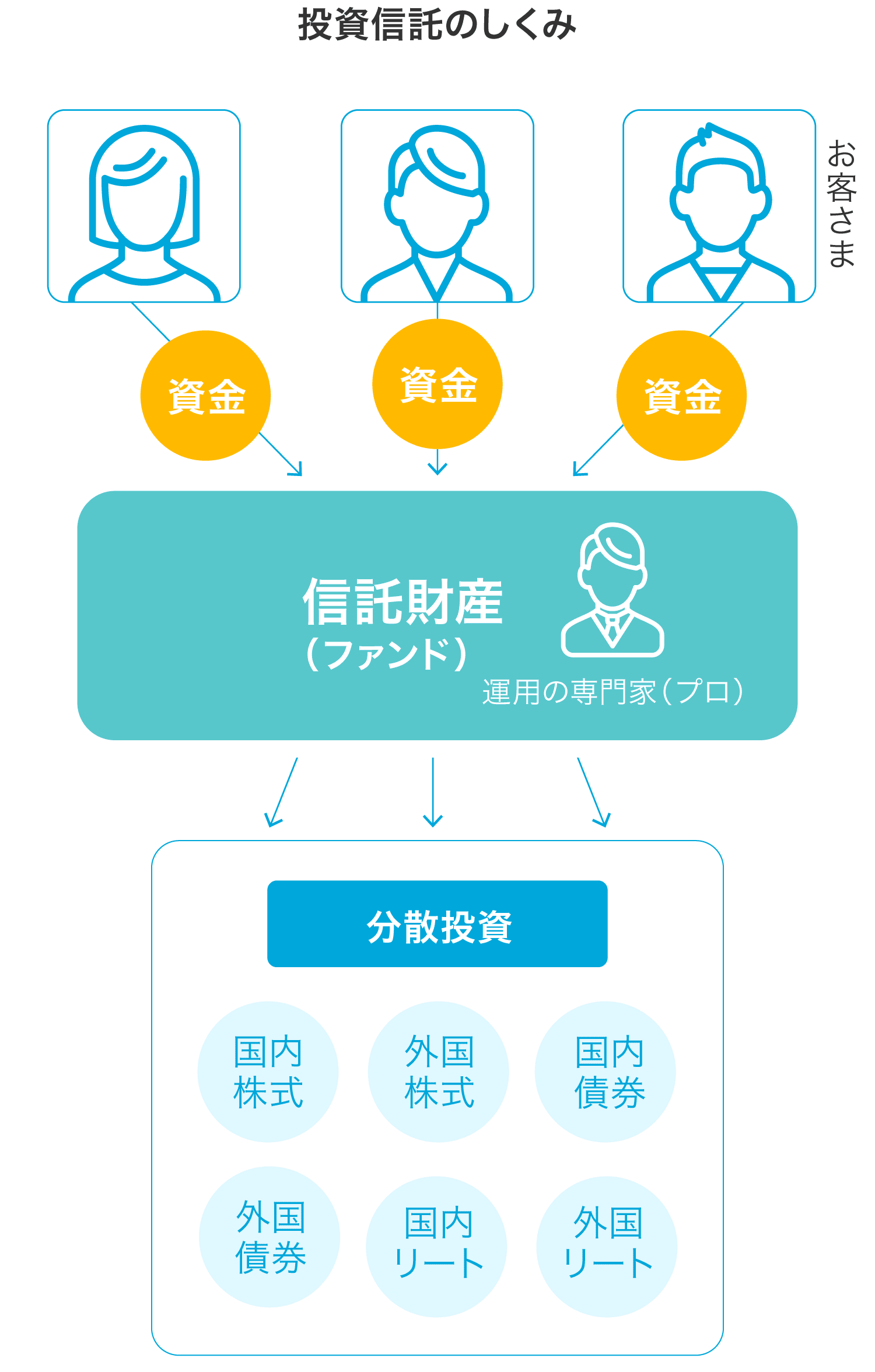

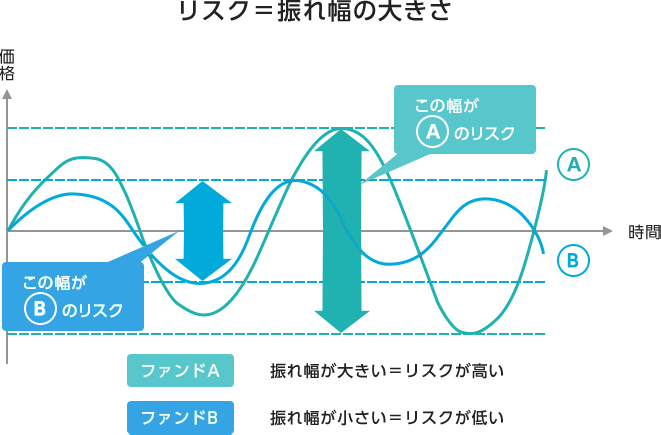

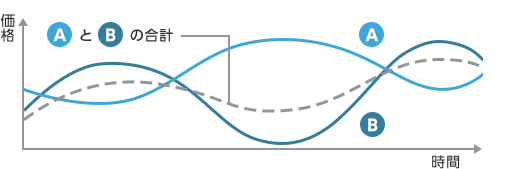

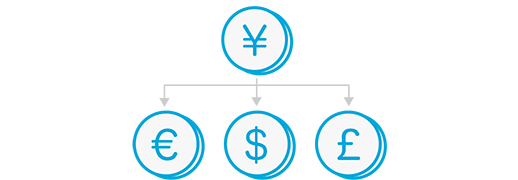

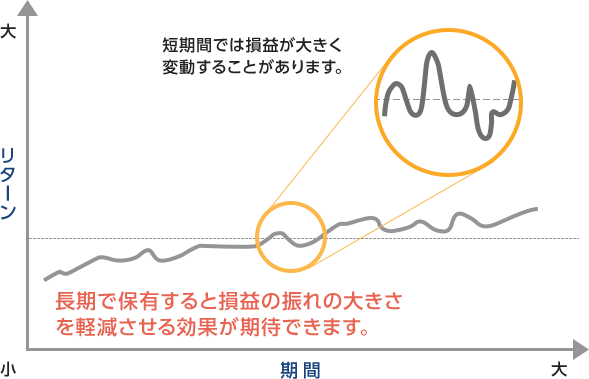

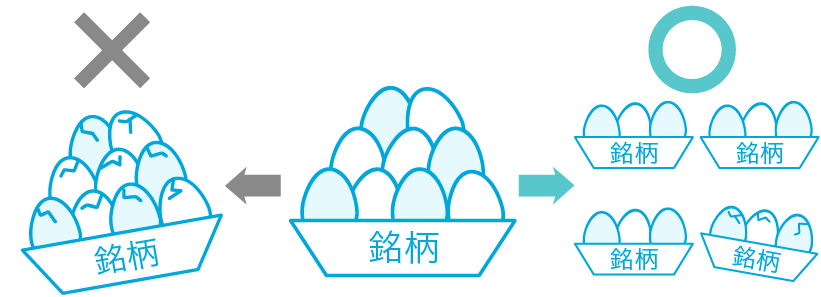

分散投資でリスクを軽減できます。

一つの銘柄だけに投資するのではなく、多くの銘柄に分散して投資することにより、リスクを軽減します。

-

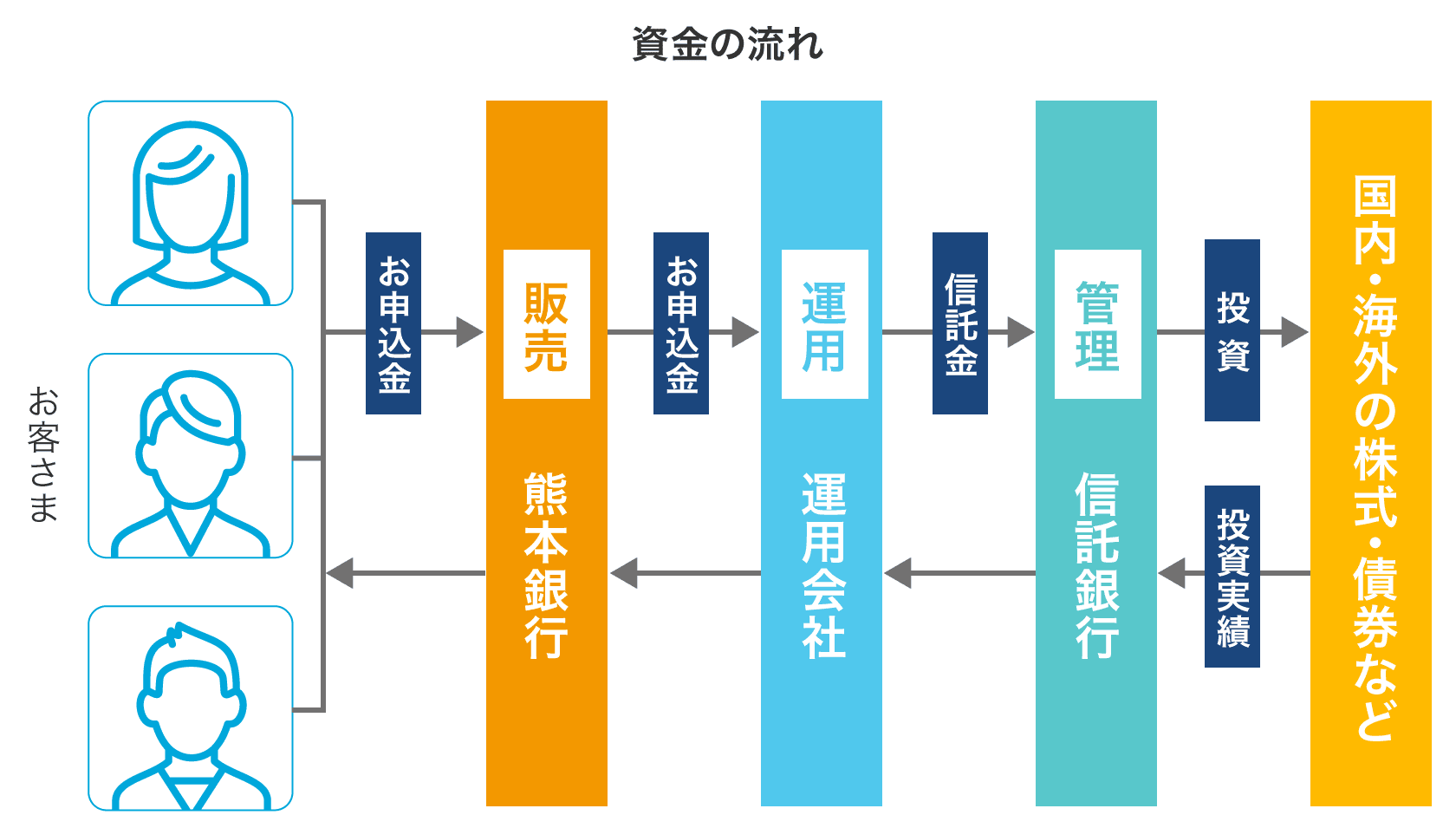

専門家が運用してくれます。

運用の専門家(プロ)がお客さまに代わって運用します。

株式投資は情報収集や分析が欠かせませんが、投資信託は専門家が代行してくれます。 -

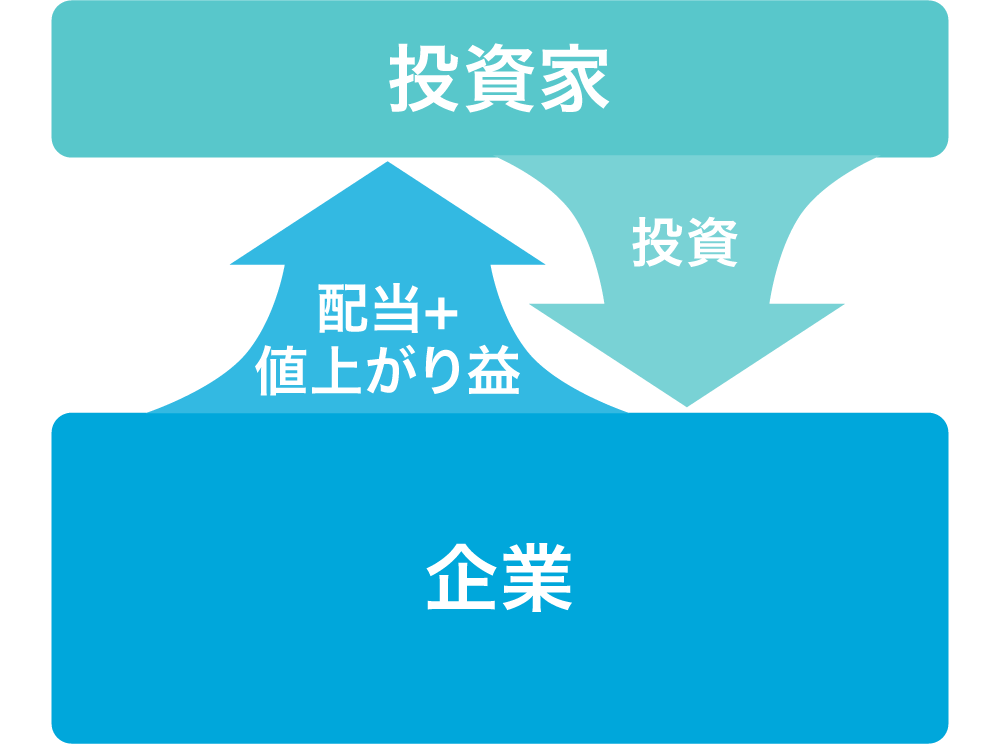

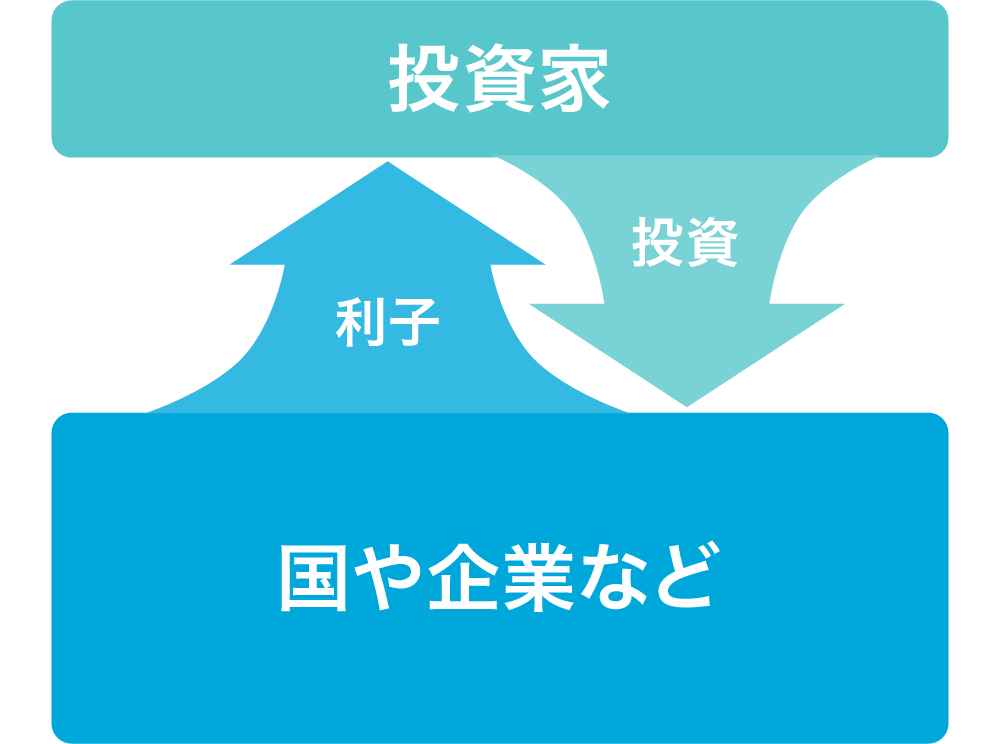

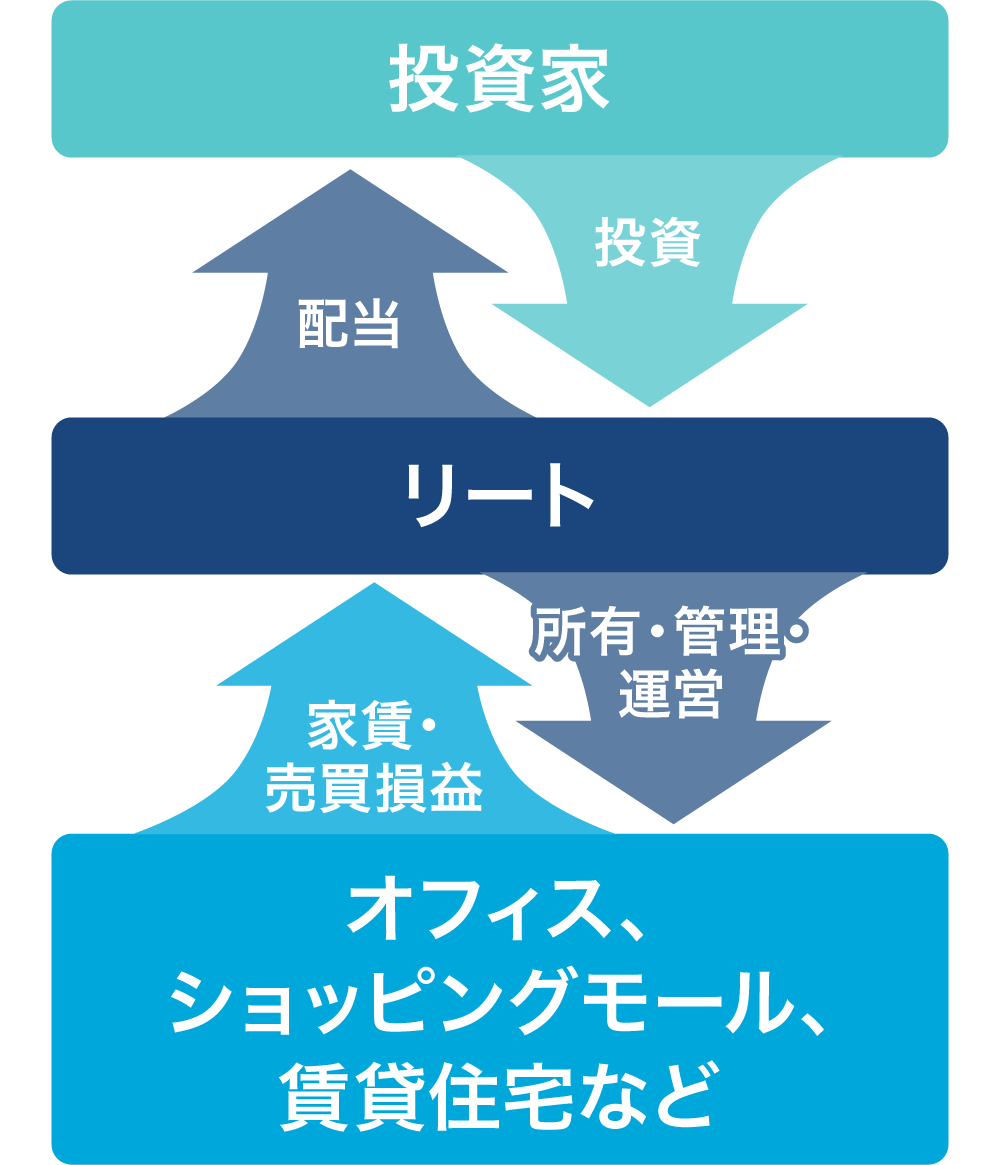

さまざまな投資対象から選べます。

投資信託はさまざまな投資対象に投資する商品が複数あるため、お客さまの目的に合った商品を選ぶことができます。